标题

- 标题

- 内容

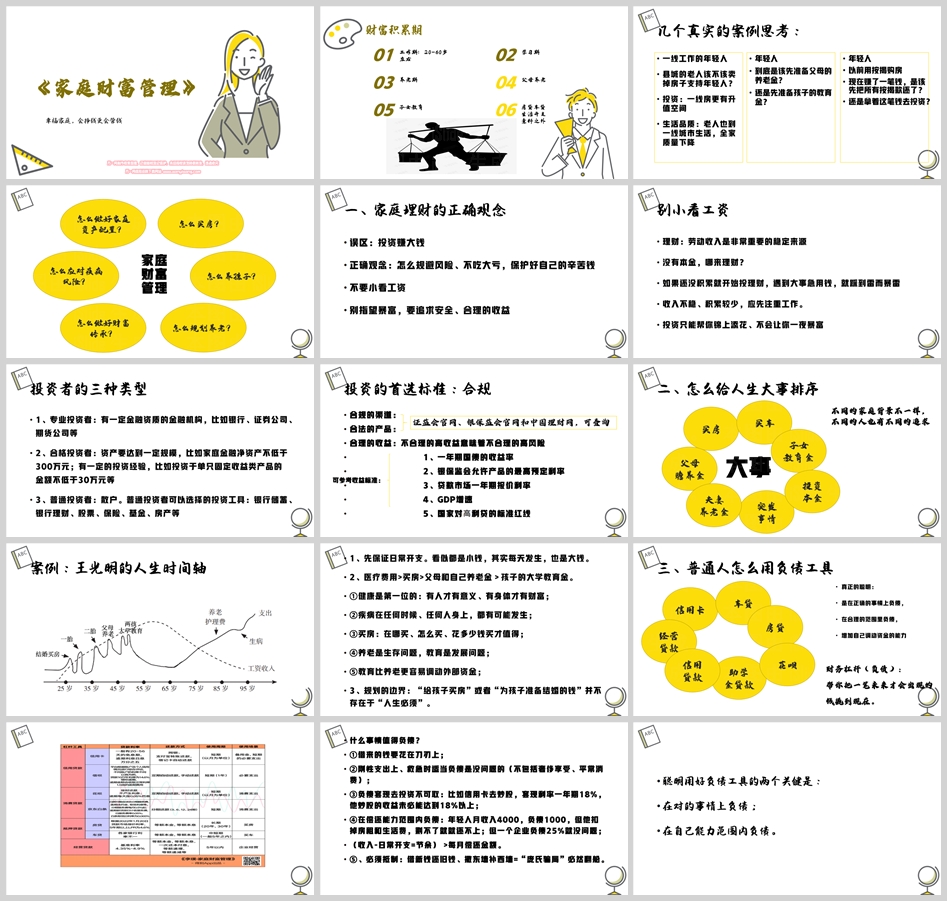

幸福家庭,会挣钱更会管钱:《家庭财富管理》指南

在现代社会,一个幸福的家庭不仅需要会挣钱,更需要懂得如何管钱。《家庭财富管理》这本书为我们提供了一套全面的财富管理策略,帮助家庭在不同的生活阶段做出明智的财务决策。从财富积累期到养老期,从子女教育到父母养老,从房贷车贷到生活开支,再到意料之外的风险,这本书涵盖了家庭理财的方方面面。

一、家庭理财的正确观念

(一)误区:投资赚大钱

许多人认为投资是快速致富的捷径,但实际上,投资只是理财的一部分,而且风险与收益并存。正确的理财观念应该是如何规避风险、不吃大亏,保护好自己的辛苦钱。

(二)正确观念:重视工资收入

工资是大多数家庭的主要收入来源,稳定且可靠。没有本金,就无法进行有效的理财。如果收入不稳定或积累较少,应先注重工作,通过提高工作技能和收入水平来积累财富。投资只能帮助你锦上添花,而不能让你一夜暴富。

(三)投资者的三种类型

专业投资者:具有金融资质的金融机构,如银行、证券公司、期货公司等。

合格投资者:资产达到一定规模,如家庭金融净资产不低于300万元,且有一定的投资经验。

普通投资者:即散户,可以选择的投资工具包括银行储蓄、银行理财、股票、保险、基金、房产等。

(四)投资的首选标准:合规

合规是投资的首要标准。合法的产品、合理的收益是选择投资工具的重要依据。不合理的高收益往往意味着不合理的高风险。投资者可以通过证监会官网、银保监会官网和中国理财网查询相关信息,确保投资的安全性。

二、怎么给人生大事排序

(一)人生大事的优先级

不同的家庭背景和追求决定了不同的优先级,但一般来说,人生大事的排序可以参考以下顺序:

日常开支:确保基本生活需求。

医疗费用:健康是第一位的,疾病在任何时候都可能发生。

买房:考虑在哪里买、怎么买、花多少钱买才值得。

父母和自己的养老金:养老是生存问题,教育是发展问题。

子女教育金:教育比养老更容易调动外部资金。

投资:在有足够本金和偿还能力的情况下进行投资。

(二)案例:王光明的人生时间轴

王光明的人生时间轴展示了如何根据未来事件选择合适的理财工具。例如:

日常开支:确保每天的必要支出。

医疗费用:优先配置医疗险和重疾险。

买房:考虑长期规划和财务承受能力。

养老金:通过社保和商业保险进行规划。

子女教育金:利用长期理财产品进行储备。

三、普通人怎么用负债工具

(一)负债工具的合理使用

负债工具如信用卡、车贷、房贷、助学金贷款等,可以帮助我们在正确的事情上负债,增加资金的流动性。但负债必须在合理的范围内,确保偿还能力。

(二)聪明用好负债工具的两个关键

在正确的事情上负债:如刚性支出、救急等,避免奢侈消费。

在自己能力范围内负债:确保收入减去日常开支后的节余能够覆盖每月的偿还金额。

四、买对理财的关键是什么?

(一)理财的本质

理财的本质是牺牲当下的购买力,让钱在未来增值。买什么产品不重要,为什么事买才重要。例如:

短期目标:如一年内去海南旅游,可选择活期存款、货币型基金等。

中期目标:如5年后买房,可选择中短期理财产品、5年期存款等。

长期目标:如20年后孩子的教育,可选择房产、长期国债、保险等。

(二)理财中必须避开的坑

周期错配:确保资金的流动性和使用时间匹配。

风险错配:根据资金用途选择合适的风险等级。

本金错配:投资金额必须在可控范围内。

五、如何把鸡蛋放到对的篮子里:资产配置

(一)确定年度结余

通过记账确定每年的开支和结余,包括固定消费、日常消费和个性化消费。

(二)三大类资产配置

根据年度结余情况,合理分配资产配置比例:

年度结余少:注重稳定,选择低风险资产。

年度结余多:可适当增加进攻型资产的比例。

六、如何应对突发而来的疾病风险

(一)疾病类保险的配置方式

国家基础性保障:充分利用国家的福利政策。

优先配置医疗险:确保基本医疗费用的覆盖。

重疾险:为重大疾病提供额外保障。

先大人后小孩:优先保障家庭经济支柱。

七、如何买到最合适的房子?

(一)明确买房标准

自住:考虑舒适度和实用性,房价涨跌不重要。

投资:关注人口、土地和政策因素。

(二)合理规划房贷

首付和按揭:确保在可控范围内,避免成为房奴。

提前还贷:适当延长房贷期限,减轻还贷压力。

八、如何理性地给孩子花钱?

(一)理性消费

法律规定:18岁前的衣食住行和基础教育支持。

健康投入:确保孩子的身体健康。

教育投入:利用理财产品规划教育金。

设置花费上限:不超过自己的能力上限,不影响家庭生活水平。

九、如何让退休生活更从容?

(一)养老的三大账户

日常消费:通过社保养老、商业养老、房租养老等方式保障基本生活。

应急支出:准备流动性强的资金应对突发情况。

休闲支出:确保生活质量,可上不可下。

(二)养老三阶段

自由养老:享受生活,注重生活质量。

居家养老:关注健康和生活便利。

护理式养老:准备足够的资金应对高成本的护理需求。

十、如何把财富稳妥地传给下一代

(一)传承中的“三怕”

传非所愿:明确传承意愿,避免留下烂摊子。

家庭矛盾:通过法律工具(遗嘱、赠与协议)和金融工具(保险、信托)进行规划。

子孙挥霍:确保继承人有能力接住并用好这笔钱。

(二)财富传承的工具

固定资产:使用法律工具进行传承。

现金类资产:使用金融工具进行规划。

一个人要不要做财富传承,与年龄无关,只与钱财多少有关。一个家庭要不要做财富管理,与钱的多少无关,只与是否想拥有一个幸福家庭的意愿有关。通过科学合理的财富管理,我们可以为家庭的幸福生活提供坚实的经济保障。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号