标题

- 标题

- 内容

保险展业必备的八张法税保单成交逻辑(六):免税资产配置保单

在当前的经济环境下,税务规划已成为高净值人士财富管理中不可或缺的一部分。随着税收政策的不断调整和金税四期的落地,税务风险日益凸显。

一、当前税收形势与税务风险

(一)共同富裕国策与税收的财富分配功能

“共同富裕”作为国家的重要国策,强调通过税收等手段实现财富的合理分配。税收不仅是国家财政收入的重要来源,也在财富创造、持有和传承过程中发挥着关键作用。国家作为企业的隐形“大股东”,在企业销售收入中占据重要份额,包括增值税、企业所得税和个人所得税等。企业主未完税的收入,国家有权追回,并可能面临罚款和滞纳金。

(二)政府财政现状与金税四期

2024年前三季度财政收支情况显示,政府性基金收入(土地出让金)大幅下降,非税收入却显著增加。这表明政府在财政压力下,对税收征管的力度不断加强。金税四期的上线,使得税务机关能够通过大数据分析,全面监控企业的资金流、发票流和货物流,极大地提高了税务稽查的效率和准确性。

(三)典型案例解读税收违法被稽查的严重后果

近年来,税务部门通过大数据分析,查处了多起重大税收违法案件。例如,网络主播朱宸慧(雪梨)和林珊珊因偷逃税款被重罚,邓伦也因类似问题被追缴税款和罚款。这些案例表明,税务违法行为不仅会导致巨额罚款,还可能对个人声誉和企业经营造成毁灭性打击。

二、免税资产配置的思路和工具

(一)免税资产配置的思路

免税资产配置的核心在于通过合理的资产配置和法律安排,降低税务风险的暴露可能性,同时确保家庭资产的安全和稳定。具体思路包括:

配置免税资产:增配保险等免税资产,降低房产等高税负资产的比例,实现资产的优化配置。

利用保险架构:通过合理的投保人和受益人安排,实现税务风险的有效隔离。例如,通过配置增额寿险或年金附加万能账户,可以在保障家庭经济安全的同时,实现资产的稳健增值。

储备税源:通过配置大额保单、家族信托等金融工具,储备税源,确保在需要时有足够的资金缴纳应纳税款。

(二)免税资产配置的工具

保险:保险具有独特的所有权和受益权分离的特点,可以通过合理的投保人和受益人安排,实现税务风险的有效隔离。例如,通过配置增额寿险或年金附加万能账户,可以在保障家庭经济安全的同时,实现资产的稳健增值。

保险金信托:保险金信托结合了保险和信托的优势,通过信托架构,实现资产的隔离和传承。保险金信托2.0模式(内保险外信托)通过将投保人和受益人变更为信托公司,进一步降低了税务风险暴露的可能性,同时确保了信托财产的独立性和安全性。

家族信托:家族信托通过将资产转移至信托架构,实现资产的独立性和隔离功能。信托财产独立于委托人、受托人和受益人的自有资产,能够有效抵御税务风险和债务风险,确保家族资产的传承和稳定。

三、具体资产的税负分析与配置建议

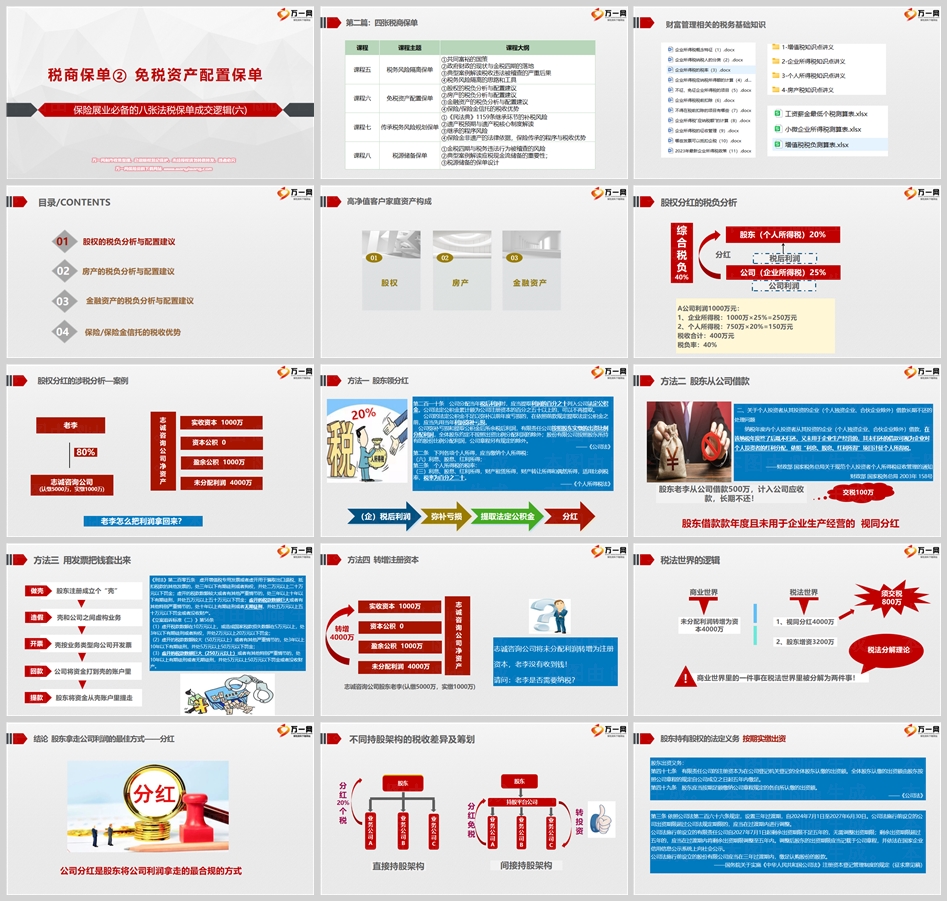

(一)股权的税负分析与配置建议

1. 股权分红的税负分析

公司利润分红涉及企业所得税和个人所得税。例如,A公司利润1000万元,企业所得税为250万元,个人所得税为150万元,综合税负为400万元,税负率40%。通过合理的持股架构,可以降低税负。例如,通过持股平台公司间接持股,可以享受分红免税的政策。

2. 股东从公司借款的风险

股东从公司借款长期不还,可能被视为企业对个人投资者的红利分配,需缴纳个人所得税。例如,股东老李从公司借款500万,需缴纳100万个人所得税。

3. 用发票套现的风险

通过虚构业务、开票、回款、提款的方式套现,可能触犯《刑法》第二百零五条,面临刑事责任。

4. 转增注册资本的税负分析

公司将未分配利润转增为注册资本,股东可能需要缴纳个人所得税。例如,志诚咨询公司将未分配利润4000万转增为注册资本,股东老李需缴纳800万个人所得税。

(二)房产的税负分析与配置建议

1. 现行房产税与个人住房征收房产税改革试点

现行房产税主要针对营业用房产及居民出租住房,个人所有非营业用房产免征房产税。上海和重庆分别于2011年1月27日开始试点个人住房征收房产税改革。

2. 房产持有阶段的税负分析

自然人持有住宅自住,除上海、重庆外,无房产税;自然人持有住宅出租,需缴纳个人所得税、房产税和增值税;非自然人持有住宅,需缴纳企业所得税、房产税和增值税。

3. 房产在转让环节的税收分析

卖方在转让住房时,可能需缴纳个人所得税和增值税。买方需缴纳契税和印花税。

4. 房产在赠与环节的税收分析

赠与方在赠与房产时,可能需缴纳增值税和印花税。受赠方需缴纳个人所得税、契税和印花税。

5. 房产在继承环节的税收分析

继承人在继承房产时,个人所得税和增值税免征,契税和印花税需根据具体情况缴纳。

(三)金融资产的税负分析与配置建议

1. 金融资产收益的个税规定

金融资产收益的个税规定包括工资薪金所得、劳动报酬所得、稿酬所得、特许权使用费所得、经营所得、财产租赁所得、财产转让所得、利息股息分红所得和偶然所得等,税率从3%到45%不等。

2. 股票收益的个税规定

股票买卖免征个人所得税,股票分红根据持股时间不同,税率分别为0%、10%和20%。

3. 基金收益的个税规定

基金买卖暂不征收个人所得税,基金分红由上市公司和发行债券的企业代扣代缴20%的个人所得税。

4. 银行理财产品收益的个税规定

银行理财产品收益暂不征收个人所得税。

5. 利息收益的个税规定

银行存款利息暂免征收个人所得税,民间借贷利息需缴纳20%的个人所得税。

(四)保险/保险金信托的税收优势

1. 保险理赔金的税收优势

保险理赔金免征个人所得税,指定受益人的保险身故理赔金不作为被保险人的遗产,可规避将来的遗产税和继承环节的补税风险。

2. 保险的税收筹划作用

通过购买保险增加免税(税优型)资产占比,降低资产持有和传承的整体税负。例如,增额寿险、定额寿险、年金险和分红险等险种,具有减保不征收个税、身故金免个税、年金暂不征收个税等税收优势。

四、结语

在当前的税收环境下,免税资产配置已成为高净值人士财富管理的重要课题。通过合理的资产配置和法律安排,利用保险、保险金信托和家族信托等工具,可以有效隔离税务风险,确保家族资产的安全和稳定。保险展业人员应充分理解免税资产配置的重要性,为客户提供专业的税务规划建议,帮助他们实现财富的稳健增长和传承。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号