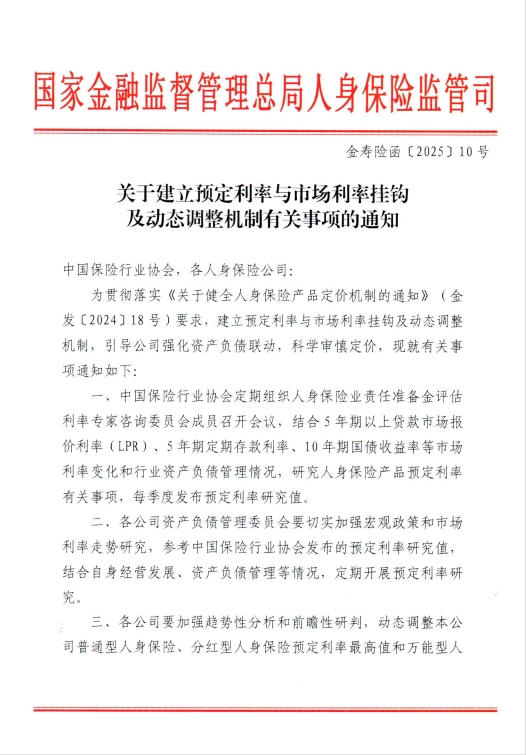

标题

- 标题

- 内容

国家金融监管总局于2025年1月10日向业内下发了《关于建立预定利率与市场利率挂钩及动态调整机制有关事项的通知》(以下简称“通知”),旨在引导保险公司强化资产负债联动,科学审慎定价。以下是通知的主要内容:

定期发布预定利率研究值

中国保险行业协会定期组织人身保险业责任准备金评估利率专家咨询委员会成员召开会议,结合5年期以上贷款市场报价利率(LPR)、5年期定期存款利率、10年期国债收益率等市场利率变化和行业资产负债管理情况,研究人身保险产品预定利率有关事项,每季度发布预定利率研究值。

公司资产负债管理委员会的职责

各公司资产负债管理委员会要切实加强宏观政策和市场利率走势研究,参考中国保险行业协会发布的预定利率研究值,结合自身经营发展、资产负债管理等情况,定期开展预定利率研究。

动态调整预定利率最高值

预定利率最高值取0.25%的整倍数。

当本公司在售普通型人身保险产品预定利率最高值连续2个季度比预定利率研究值高25个基点及以上时,要及时下调新产品预定利率最高值,并在2个月内平稳做好新老产品切换工作。

各公司要加强趋势性分析和前瞻性研判,动态调整本公司普通型人身保险、分红型人身保险预定利率最高值和万能型人身保险最低保证利率最高值(以下统称预定利率最高值)。具体要求如下:

当前预定利率研究值

今日中国保险行业协会组织的人身保险业责任准备金评估利率专家咨询委员会指出,当前普通型人身保险产品预定利率研究值为2.34%。

适应市场形势变化:在经济增长放缓、市场利率持续下行的大环境下,人身保险产品定价需适应市场变化不断调整,以实现可持续经营。

强化资产负债联动:通过建立预定利率与市场利率挂钩及动态调整机制,引导保险公司更好地适应经济周期变化,提高人身保险业负债质量,增强发展韧性。

保护消费者权益:在演示保单利益时,应当突出产品的保险保障功能,强调账户的利率风险共担和投资收益分成机制,帮助客户全面了解产品特点。要平衡好预定利率或最低保证利率与浮动收益、演示利益与红利实现率的关系,合理引导客户预期。

预定利率基准值的确定:参考5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等长期利率,确定预定利率基准值,由保险业协会发布。挂钩及动态调整机制应当报金融监管总局。达到触发条件后,各公司按照市场化原则,及时调整产品定价。

普通型保险产品:自2024年9月1日起,新备案的普通型保险产品预定利率上限为2.5%,相关责任准备金评估利率按2.5%执行。

分红型保险产品:自2024年10月1日起,新备案的分红型保险产品预定利率上限为2.0%,相关责任准备金评估利率按2.0%执行。

万能型保险产品:自2024年10月1日起,新备案的万能型保险产品最低保证利率上限为1.5%,相关责任准备金评估利率按1.5%执行。

突出保险保障功能:在演示保单利益时,应当突出产品的保险保障功能,强调账户的利率风险共担和投资收益分成机制。

差异化设定演示利率:根据账户的资产配置特点和预期投资收益率,差异化设定演示利率,合理引导客户预期。在披露红利实现率时,应当以产品销售时使用的演示利率为计算基础。

通过这些措施,监管部门旨在规范保险市场,确保产品定价更加合理和市场化,同时保护消费者权益,增强保险行业的稳定性和可持续性。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号