标题

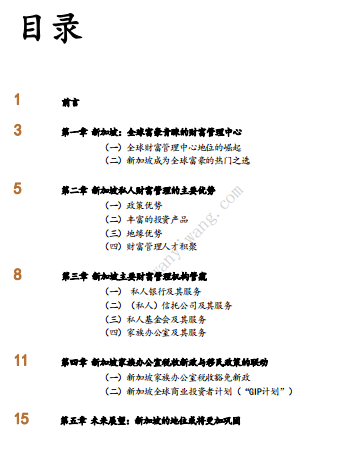

- 标题

- 内容

前言近些年来,在风云诡谲的国际局势之下,尤其是俄乌冲突以来,海外资产面临极端政治风险的概率大幅上升,而且叠加市场的不稳定、股市震荡加剧以及全球经济增长不确定性骤增等诸多因素的影响,海外资产的风险和不确定性也在进一步加大。不容忽视的是,中美长期博弈是未来最深刻的主线,对于在海外有资产的国民来说,应提前规划、未雨绸缪,做好极端情况下家庭海外资产和财富凤险的预判及应对。长期以来,新加坡具有稳定的政治经济环境,以及对华人比较友好的社会环境。新加坡以其优美的城市环境、超高的国际认可、高效廉洁的政府、友好的营商环境以及优惠的税收政策跻身全球和亚洲领先的私人银行和财富管理中心之列,并且备受全球富豪的青睐。对于已经在海外有资产且家人具有涉外因素的人来说,新加坡和中国香港等地,可能是应对极端事件与国际地缘政治风险的可选之地。

通过本报告,您将深入了解新加坡财富管理行业的前世今生,以及如何利用新加坡家族办公室税收新政和移民政策的联动政策管理这些已经布局在海外的资产。20世纪末,伴随着亚洲财富管理业务迅速增长,中国香港、新加坡、日本、韩国等区域性财富管理中心逐渐形成。目前,新加坡已经成长为全球主要的财富管理中心之一,全球富豪的热门之选。在全球地缘政治紧张、局部冲突乃至热战爆发以及中美关系紧张的大背景下,其热度更是“高烧不退”。那么,新加坡的全球财富管理中心地位究竟是如何崛起的呢?其财富管理行业究竟发展情况怎么样?具有海外资产及涉外因素的高净值客户在进行海外资产规划时,是否应当关注新加坡并作为选择之一?新加坡的崛起,源自于政府的前瞻规划与大力支持。

1998年,新加坡政府公布了要建设世界级金融中心的蓝图,为此在新加坡金管局内部成立“金融促进厅”和金融业发展咨询委员会FSRG)。在实践中,新加坡首先从监管体系出发,形成统一的监管体系,金融监管形式从合规检查转向风险监管。在金融机构改革上,首先从银行业开始,培育多元化的国际银行集团:随后新加坡大力发展基金业,推出精品基金管理发牌计划,给予金融机构一系列优惠政策:2000年,新加坡金管局宣布全面放开保险业。在金融市场上,推进债券市场国际化,允许外资机构发行新元债;在衍生品交易市场对内、外资机构实行统一的交易转入制度。2004年,新加坡颁布实施新的《信托法》,规定在新加坡进行信托投资的外国人可以不受“法定继承权比例”限制。同时,受托人有权不公开披露与委托人及信托资产有关的信息,并保障委托人100年内对信托资产的控制权和决定权。2008年,新加坡抓住了次贷危机带来的弯道超车机遇,鼓励金融创新,成功从区域金融中心转型升级为国际主要金融中心,成为世界上第三大外汇交易中心,全球第四大金融中心,在管资产的75%来自新加坡之外。

经过二十多年发展,新加坡吸引了几乎所有知名的财富管理机构进驻,全球1200多家银行、保险等金融机构的总部设在新加坡,众多全球知名的金融机构在新加坡设有区域总部,如淡马锡、挪威央行投资管理局、韩国国家养老金等。除了传统金融机构外,新加坡家族办公室近年来激增。根据新加坡金融管理局(MAS)提供的统计数据显示,从2017年到2019年期间,新加坡家族办公室的数量增加了五倍。截止2020年底,新加坡共有约1100个家族办公室,平均资产管理规模为5.34亿美元,总规模为270亿美元。财富管理机构增长的背后是新加坡富豪持续增长。根据房地产咨询公司莱坊(Knight Frank)发布的《2023年财富报告》显示,2022年,全球富豪人数下降了3.8%,而新加坡却逆势而上。

净值达3000万美元或更高的超高净值人士(UHNWIs)人数增长了6.9%,由2022年的4206人增长至4498人。莱坊预计到2027年,这一数字预计将增长17%以上,达到5,300人。根据该报告,截至2023年新加坡共有35名净资产值超过10亿美元的富翁。莱坊进一步预测,到2027年,亚洲将超越欧洲成为第二大财富地区,将拥有约21万名超高净值人士,比2022年增长39.8%。新加坡统计局(SingStat)指出,2023年前三个月的家庭总资产净值(资产减去负债)为2.6万亿美元,比2022年同期增长8.2%。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号