标题

- 标题

- 内容

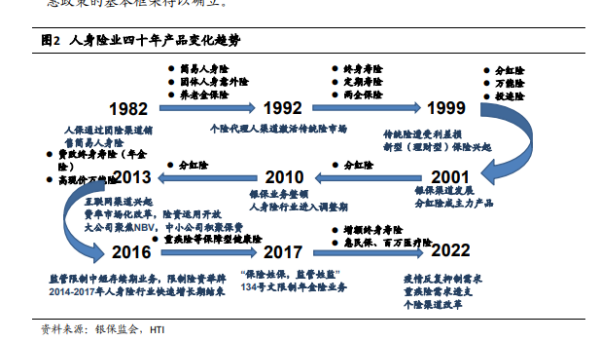

投资要点按照不同分类方法,人身险可以分为以下种类:1)按保障责任划分:人寿保险、健康保险、意外伤害保险、年金保险;2)按设计类型划分:普通型、分红型、投资连结型、万能型。40年间中国人身险产品历经多次变迁,从单一死亡风险保障到多元风险覆盖+兼备理财储蓄功能。1)简单寿险产品时期(1982-1998):自1980年国内恢复保险业务至上世纪末,中国保险业经历了三个发展阶段:一是恢复初期的独家经营阶段,二是随后的三足鼎立阶段,三是初步形成的保险市场阶段。1982年行业复业初期以简易人身险和企业养老保险为主。

随着1992年代理人模式被引入中国大陆市场,个人产品开始出现。该阶段的人身险产品形态相对简单,主要是由于保险消费能力和消费意识有限,且保险公司产品开发和管理能力较低所致。1996-1999年期间,受存款利率连续下调影响,寿险预定利率上限由6.5%降至2.5%。我们认为,预定利率的连续下调,虽然在一定程度上有助与防范后续寿险保单利差损的不断扩大,但是也产生了新的问题:在低预定利率的背景下,简单人身险产品费率较之前有了大幅提高,价格提升从而降低了产品对消费者的吸引力。2)新型人身险产品时期(1999-2012):受低预定利率影响,传统保障型寿险产品价格高企难以吸引客户,保险公司为了应对销售困难的局面,先后开发投连型、分红型、万能型等具备投资属性的新型产品以提高人身险产品吸引力。

在此期间,人身险市场上新型险种赶超传统险种,成为人身险保费增长主要动力。截至2007年,新型人身险产品保费收入占寿险公司保费收入比例已高达69%。2008年经济危机叠加2009年保险新会计准则实施,使新型产品销售结构发生改变,导致分红险“一险独大”。与此同时,健康险得到快速发展,2009年至2013年健康险保费收入自573.98亿元增长至1123.5 亿元,复合增长率18.28%.3)健康险和万能险更选时期(2013-2019):①经济发展带来健康险刚需提升,加之2013年普通型人身险预定利率提升至3.5%,使得健康险产品定价出现下降空间。环境变化+政策支持导致这一时期健康险年复合增长率达 35.86%。②多项政策助力重疾险蓬勃发展,2014至2018年重疾险保费收入快速增长,重疾险年度新单保费收入由313亿元增长到1062亿元,年复合增长率达35.72%,但2019年重疾险新单保费收入仅有999亿元,同比增速为-5.93%,首次出现负数,重疾险销售出现了疲态。

③结合线上渠道,抓住市场空缺,2016年众安保险推出的百万医疗险―-“尊享e生"代表了百万医疗险火爆的开端,此后百万医疗险产品又多次迭代、升级以满足消费者多样化需求。④政策与资本市场表现促进万能险迸发生机,但随后宝能系对万科的“野蛮人事件”,加之政府出台“保险姓保,监管姓监"限制中短存续产品,监管层面再次回归严控风险的要义,使万能险产品由盛转衰。4)疫情后健康险、养老险、增额终身寿险等产品争相发展时期(2020年至今):1惠民保等产品横纵向开花,目前已在多个城市覆盖落地并迭代升级,迎来较大发展空间。

2021年全国约有1.4亿人参加惠民保,比前一年增加了将近1亿人,同时保费收入也突破了百亿元大关。②重疾险遭遇滑坡,面临转型升级挑战,新旧重疾定义切换推动重疾险市场短期火爆,但销售随后就快速回落甚至出现负增长。③百万医疗险产品仍是医疗险主流产品,起保费增长的引擎作用。2020年,百万医疗险的保费规模超过500亿元,用户突破9000万人,④个人养老金制度正式落地,促进第三支柱加速发展。2022年4月21日,国务院办公厅正式下发《关于推动个人养老金发展的意见》,文件明确了个人养老金制度的基础框架:个人账户制+税收优惠政策。

⑤专属商业养老保险试点开启,试点区域扩大到全国源。截至2022年1月底,6家试点公司累计承保保单近5万件,累计保费4亿元,其中快递员、网约车司机等新产业、新业态从业人员投保近1万人。⑥资管新规重塑理财环境,银保监会调整部分险种的评估利率水平,增额终身寿险在进入国内多年后终于迎来发展机遇。2014年,增额终身寿险在中介渠道出现;2015年增额终身寿出现升级产品,但仍不作为市场主流形态;直至2021年,在多重因素的催化下,增额终身寿成为人身险市场主销资产类产品。·美国、日本、英国寿险市场均经历转型阶段,重点发辰健康险与养老险及其闭环产业链是顺利转型的关键。海外成熟寿险市场通常以保障型产品+储蓄型养老年金为主,主要受人口老龄化影响,在推进养老年金保险市场发展过程中,采用税收优惠等鼓励政策是各国的常用手段。由于各国存在医保制度差异,健康险发展路径及产品重点各不相同。健康险企业多选择保险+服务模式,为客户提供医疗保健服务和养老服务,构建产业链,提高附加值。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号