标题

- 标题

- 内容

投资要点:2016年以来,寿险行业供需呈现三个阶段。2016-19年为供需两旺,对应新单规模扩张和NBVM提升,险企同时收获保费规模和NBV的增长;2021年-Q222,供需双弱,对应新单规模下滑和NBVM下滑,险企的基本面持续承压;Q322以来,供需复苏,对应新单规模提升和 NBVM趋稳,二者共同作用下险企的NBV走向复苏。以平安为例,其 NBV (TTM)在Q422回升,新单规模在Q123大幅回升,NBVM自 Q322以来基本平稳,负债端在Q422/Q123已基本处于拐点位置。我们认为寿险负债端改善可持续。Q123上市险企NBV增速:太保+16.5%、平安+8.8%、新华+7.7%,复苏态势较强。一方面,保险产品的需求仍较好,其良好的收益、风险属性使其难以被其他金融产品替代。

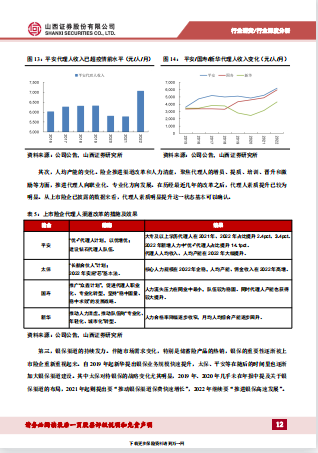

我们注意到近期监管有引导预定利率下调,但我们认为保险产品需求弹性较小,下调预定利率可能会使得NBVM 上升带来的正面影响抵消新单销售下滑的负面影响。另一方面,代理人规模逐步企稳、人均产能提升、银保持续发力,也将助力负债端复苏。2022年平安代理人收入已达 7051元/人/月,已超疫情前水平,收入提升将使代理人增员难度降低。险企历经渠道改革,2021年、2022年主要上市险企人均产能增速达40%以上,改革成效逐步显现。银保渠道依旧为当前险企重点布局的渠道,其新单贡献力度有望保持。财险行业当前录气度仍较高。上市险企综合成本率呈改善趋势。

2023年3月同比+11.1%,增速自2022年11月以来保持上行。各家上市险企产险增速也较高,Q123人保、平安、太保增速分别为11.70%、5.87%、13.80%。伴随汽车保有量增加、新能源车渗透率提升,以车险为主力的财险业务或保持较高景气度。人保、太保综合成本率持续改善,2022年分别同比-1.9pct、-1.7pct,Q123分别同比-0.9pct、-1.2pct。平安的车险业务2022年综合成本率95.8%、同比-3.1pct,处改善趋势。投资建议:我们看好首先负债端复苏的可持续性和财险的较高景气度。

自Q222来,负债端表现出现好转的险企,其股价表现也较好,如国寿、太保。Q123机构的保险股持仓规模282.23亿元、占流通市值比重为1.0%,近5年平均值为2.3%,当前持仓处低位。我们推荐负债端持续复苏可期、有望据此获得超额收益的平安、太保,和财险龙头、自身综合成本率改善的人保,以及资产端弹性较足、贝塔属性较强的国寿、新华。风险提示:资本市场波动加剧,长端利率下行,负债端改善不及预期等。1.寿险行业供需之变寿险行业自2016年以来的供需变化可以划分为三个阶段:阶段一。

约2016年-2019年,供需两旺,对应供给曲线S;和需求曲线D1。供给端,险企人力规模扩张,产品销售能力强:需求端,重疾险等高价值产品需求增长。供需曲线交叉点对应较高的FYP和较高的NBVM,险企同时收获较高的新单保费规模和NBV;阶段二。约2020年至Q222,对应供给曲线Sz和需求曲线Dz。供给端,各家险企均认识到人海战术的弊端,开启渠道改革,注重价值导向,代理人清虚+银保收缩,供给曲线向左移动的同时,供给弹性也变小;需求端,因疫情、居民收入等因素冲击,结合重疾险市场需求渐趋饱和,需求曲线向左移动。

供需曲线交叉点对应较低的FYP和较低的NBVM,NBV表现承压;阶段三:约Q322以来,对应供给曲线S;和需求曲线Ds。供给端,险企渠道改革成效逐渐显现,银保渠道发展持续受到重视,险企供给能力提升,供给曲线向右移动的同时,供给弹性也变大;需求端,储蓄险产品销售保持较高热度,上市险企也纷纷推出以增额寿为代表的旗舰储蓄险产品,需求曲线向右移动,同时其他金融产品对保险产品的可替代性较低,需求曲线弹性也变小。供需曲线对应较高的FYP和基本平稳的NBVM,NBV开始复苏。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 betway电话版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

必威官方网站备用网站 必威体育大厅  浙公网安备 33040202000163号

浙公网安备 33040202000163号